給与明細・給料明細の見方とは?作成方法についても解説

この記事は、給与計算ソフト「フリーウェイ給与計算」の株式会社フリーウェイジャパンが提供しています。フリーウェイ給与計算は、従業員5人まで永久無料のクラウド給与計算で、WindowsでもMacでも利用できます。

(c) 2017 freewayjapan Co., Ltd.

この記事は、給与計算ソフト「フリーウェイ給与計算」の株式会社フリーウェイジャパンが提供しています。フリーウェイ給与計算は、従業員5人まで永久無料のクラウド給与計算で、WindowsでもMacでも利用できます。

(c) 2017 freewayjapan Co., Ltd.

毎月、会社から受け取る給与明細。その中に、どんな情報が書かれているか知っていますか?給与明細とは、給与の支払いと同時に従業員に交付するもので、勤怠の記録や社会保険の控除額など給与計算の根拠を明示したものです。生活を支える給料について、様々なことが分かる給与明細の内容を確認していきましょう。※2023年12月26日に更新

目次

給与明細とは

給与明細とは、給与の支払いにあたって、給与計算の根拠を示した通知書のことです。給与明細は、主に勤怠の記録や社会保険の控除額などが記載されています。

また、給与の支給日までに従業員へ交付されることが原則です。たとえば、給与の支払い日が20日の場合、20日までに従業員が給与明細を確認できる状態にしなければなりません。

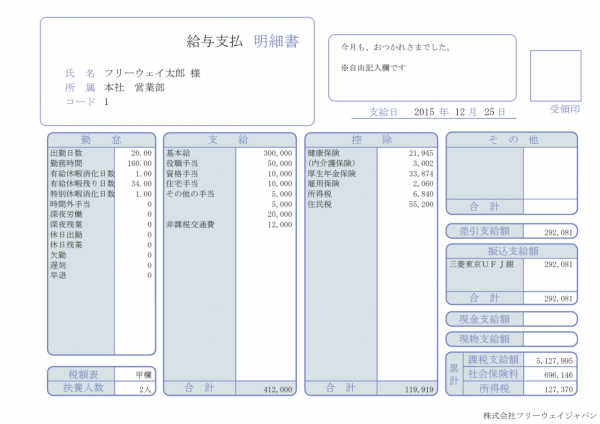

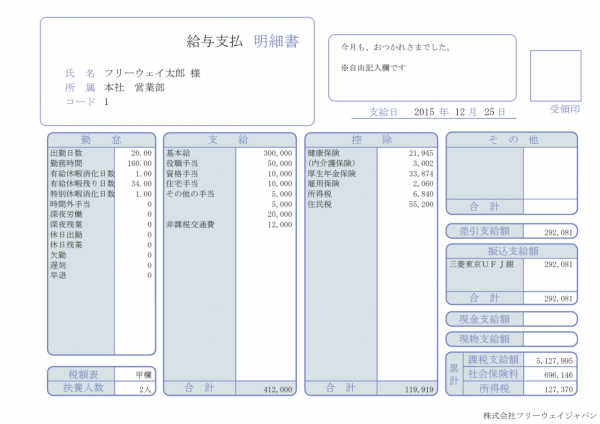

給与明細の構成・記載項目

給与明細に記載する項目は一般的に、「勤怠項目」「支給項目」「控除項目」「差引支給額」に分かれています。ここから、給与明細の記載項目の内容を確認していきましょう。

勤怠項目

給与明細の勤怠項目には、出勤・欠勤日数や有給休暇取得日数、残業した時間などを明記します。

支給項目

給与明細の支給項目には、基本給に加え、時間外手当(残業手当)、通勤手当、住宅手当、家族手当など各種手当の金額を明記します。

控除項目

給与明細の控除項目には、給与から天引き(徴収)した所得税や住民税といった税金、健康保険料、厚生年金保険保険料、雇用保険料、介護保険料などの控除額を明記します。

差引支給額

差引支給額には、総支給額から各控除項目の金額を引いた金額が記載されます。たとえば、支給額が412,000円、控除額119,919円の場合、差引支給額は292,081円です。

一般的に、差引支給額が、実際に従業員に現金や振り込みで支給される金額です。そのため、差引支給額のことを「手取り」と表現することがあります。

給与明細の勤怠項目

給与明細の勤怠項目には、出勤・欠勤日数、労働時間、休暇などに関することが記載されています。それぞれの概要を確認していきましょう。

出勤・欠勤日数に関する記載

出勤・欠勤日数に関する記載は、主に以下の通りです。

就業日数とは、就業規則で会社から対象月に働くべきと定められた日数のことです。所定労働日数と表現することもあります。

出勤日数は対象月で従業員が出勤した日の数、欠勤日数は欠勤した日の数です。欠勤とは、所定労働日に従業員の自己都合で休むことを指します。

休日出勤日数とは、労働基準法で定められた法定休日に出勤した日数のことです。

労働時間に関する記載

労働時間とは、対象月に労働した時間のことです。労働時間に関する記載項目として、以下が挙げられます。

平日普通残業とは、平日に雇用契約で定めた時間を超えて働いた時間のことです。平日深夜残業は、原則として平日夜10時から翌午前5時までに残業した時間を指します。

休日労働時間は、労働基準法で定められた法定休日に時間外で働いた時間のことです。遅刻・早退時間は、対象月で遅刻した時間や早退した時間を指します。

休暇に関する記載

休暇に関する主な記載は、以下の通りです。

有給消化日数は有給を取得した日数、有給残日数は対象月の締め日時点で残っている有給の日数を指します。

なお、有給(年次有給休暇)とは一定期間勤続した従業員を対象に、心身の疲労を回復してゆとりある生活を保障するために付与される休暇のことです。有給で休む場合、賃金は減額されません。

給与明細の支給項目

「支給項目」とは基本給や手当などの内訳を記載し、どのような名目で、どれくらいの金額が支払われるのかを示す項目です。

支給項目は「固定」と「変動」

支給項目には原則として毎月同額になる固定の項目と、勤務日数や労働時間によって変動する項目があります。前者に該当するのは、基本給や職務手当、役職手当など。これらの項目の金額は、月によって変動しません。金額が変わるのは、給与改定がされた場合のみです。後者は時間外労働手当や深夜労働手当、休日労働手当が当てはまります。

繁忙期でいつもより多く残業をしたり、休日に出勤した場合など、当月の勤務実績にともない支給額が変わります。

固定の支給項目で注意すべきポイント

前述の通り、固定の支給項目に含まれるのは基本給と諸手当です。基本給は原則として月給や日給、時間給など、期間に応じて定額で支給されます。職務手当などの諸手当は、一定の要件を満たす場合に毎月の支給額が決められています。また、通勤手当や社宅補助などの現物給付も、就業規則に則って支給されるため、固定の支給項目に含まれます。

欠勤、遅刻、早退があった場合

気を付けたいポイントとしては、欠勤や遅刻、早退があった場合です。欠勤などは勤務がなかったということになるため、労働の対価である給与は原則的に支払われません(ノーワーク・ノーペイの原則)。つまり実質的には控除の対象ですが、これらは支給項目に記載します。各種保険料や税金の計算を行う際、欠勤や遅刻・早退を控除した金額がもとになるため、実務上の利便性を考慮し、このような処理の方法が一般的であると言えます。

勤務実績によって変動する手当の計算

時間外勤務手当や休日勤務手当など、実績によって変動する項目については、月ごとに計算する必要があります。この際、1時間あたりの労働単価が算出の基準となります。月給制の場合、1時間あたりの労働単価の計算方法は以下の通りです。

1時間あたりの労働単価の計算方法(月給制)

1時間あたりの労働単価 = 月給の総額 ÷ 月平均の所定労働時間(※)

※月平均の所定労働時間は、年間労働日数×所定労働時間÷12で求められます。

手当の計算方法

1時間あたりの労働単価が出たら、これをもとに時間外勤務手当、休日勤務手当、深夜勤務手当を以下のように計算することができます(割増率はいずれも最低値です)。なお、深夜勤務に該当する時間帯は22時から翌5時です。

給与明細の控除項目

労働基準法において賃金は全額支払われることが原則とされていますが、法律や労使協定によって定められた項目については、給与から控除することが認められています。これらの項目が控除項目です。

「法定控除」と「その他控除」の違い

控除項目は、「法定控除」と「その他控除」に分類できます。法定控除は法律によって控除しなければならない項目とされています。その他控除については、企業と従業員の間で労使協定によって給与から控除することを取り決めた項目です。協定控除とも呼ばれます。

法定控除の具体例

法定控除に該当するものは以下の通りです。法定控除に当たる項目の中でも、税金(所得税、住民税)と社会保険料(健康保険、厚生年金保険、介護保険、雇用保険)に分けられます。

所得税

所得税は、年間所得に応じて課される税金のことです。従業員の給与から天引きした所得税は、企業が税務署に納付します(源泉徴収)。毎月、天引きされる所得税は見込み金額であるため、最終的に年収が確定した段階で差額が生じた場合、年末に調整を行うことになります。

住民税

住民税は、前年の所得に応じて課される税金のことです。従業員の給与から天引きした住民税は、企業が各自治体に納付します(特別徴収)。企業は自治体から届く「納入通知書」に記載されている住民税を確認する必要があります。

健康保険料、厚生年金保険料、介護保険料

これらの社会保険料は、従業員と企業がそれぞれ負担します。給与から控除した従業員の負担分と企業の負担分をあわせて、健康保険組合、社会保険事務所に納めます。

雇用保険料

雇用保険は、労働者が失業した場合に生活を保障し、再就職を支援するために存在する社会保険制度です。雇用保険料の従業員負担分の料率と企業負担分の料率は、事業の種類(一般の事業、農林水産・清酒製造の事業、建設の事業)により異なり、毎年見直されます。それぞれの負担分を合算して、年に一度、労災保険料とともに都道府県労働局に納めます。

その他控除の具体例

前述の通り、その他控除は企業と従業員が労使協定によって、書面上で合意した控除項目を指します。逆に言えば、労使協定で取り決められていない項目については、いかなる場合でも給与から控除できないということです。その他控除の具体例には、以下のようなものが挙げられます。

寮や社宅費

従業員に対して、会社が所有する寮や社宅を貸与する場合、家賃料相当額が給与から控除されます。

親睦会費

従業員同士の親睦を深めることを目的とした会の費用として、給与から控除されます。

財形貯蓄

従業員の財産形成の手段として、給与から控除した金額を会社が積み立てます。

組合費

会社が加入する労働組合の組合費として、給与から控除されます。

給与明細の見方のポイント

給与明細の見方の主なポイントは、以下の通りです。

給与明細を作成し終えた担当者向けや、給与明細を受け取った従業員向けに、チェックする際の見方のポイントを解説します。

総支給額が適正か確認する

給与明細に記載されている総支給額などの金額が適正か、確認しましょう。金額が間違っていると、会社は従業員からの信頼を損なう可能性があります。

基本給や時間外手当などが正しく反映されていることをチェックすることがポイントです。また、通勤手当のように、手当によって課税対象外のものがあります。誤った金額を控除しないように注意しましょう。

出勤日数・残業時間を確認する

支給金額を左右する可能性があるため、出勤日数や残業時間が正しく記載されていることも確認しましょう。給与明細を受け取る従業員は、自分で勤務実績をメモしておき、給与明細と照合することが見落としを防ぐためのポイントです。

また、給与明細を作成する担当者は、残業時間の種類によって割増率が異なる点にも注意しましょう。

給与明細の作成方法

担当者が給与明細を作成する方法は、以下の通りです。

各手順を簡単に解説します。

1. 書類を準備する

給与明細を作成するにあたって、まず関係する書類を揃えます。主な書類は、以下の通りです。

上記の書類は、保険料や所得税などを算出するために必要です。そのほか、従業員の勤怠記録を確認できる書類も用意しましょう。

2. 残業時間を集計して残業代を計算する

従業員の勤怠記録を確認して、勤務日数・勤務時間・残業時間などを集計します。続いて、残業時間に所定の割増率をかけて残業代を計算しましょう。

なお、2017年1月に「労働時間の適正な把握のために使用者が講ずべき措置に関するガイドライン」が定められました。原則として、使用者は自らの現認で確認するか、タイムカード・ICカード・パソコンの使用時間の記録などで労働日ごとの始業・終業時刻を確認して、適正に記録しなければなりません。

参考:厚生労働省「労働時間の適正な把握のために使用者が講ずべき措置に関するガイドライン」

3. 各種手当を計算する

従業員に該当する手当がないか確認し、会社で定めた内容に従って計算しましょう。主な手当には、扶養家族の人数によって支給する扶養手当(家族手当)、ローンや家賃の負担に応じて支給する住宅手当、管理職に対して支給する役職手当などがあります。

なお、勤務地までの通勤にかかる費用を支給する通勤手当は、課税・非課税の確認が必要です。国税庁のサイトで、通勤手当の非課税限度額を確認しておきましょう。

参考:国税庁「通勤手当の非課税限度額の引上げについて」

4. 総支給額・差引支給額を計算する

ベースとなる基本給に計算した残業代や各種手当を加えて、給与の総支給額を計算します。ただし、欠勤や遅刻・早退などがあった場合は、その分の差引が必要です。

最後に、総支給額から住民税・源泉所得税・社会保険料などの控除額を引き、差引支給額を計算しましょう。

なお、給与明細の作成をすべて手作業で進めると、手間がかかります。計算の手間を省くために、Excelのテンプレートを使用することや、給与計算ソフトを利用することも検討しましょう。

給与明細に関する疑問を解消

最後に、給与明細に関する疑問に答えていきます。

給与明細の再発行を依頼されたら?

従業員が給与明細を紛失し、会社に再発行を依頼することもあるでしょう。

給与明細の再発行義務はありませんが、依頼されたら会社側で対応することが一般的です。スムーズに再発行できるように、給与明細に関するデータを一定期間保存しておくようにしましょう。

また、あらかじめ従業員に紛失しないよう伝えておくことも大切です。

給与明細の作成は会社の義務?

給与明細は、労働基準法で作成が義務付けられているわけではありません。しかし、給与から所得税や社会保険料などを控除した場合は、所得税法や健康保険法などによって控除額を従業員に通知することが義務付けられています。また、給与を銀行振込によって支払う場合は、基本給や各種手当の金額、源泉所得税や社会保険料の種類別控除額、それらを加減した最終的な支給額を計算書に記載して従業員に交付する必要があります。この計算内容を通知するためにも、給与明細を交付するのが慣例です。

給与明細はWebで対応できる?

給与明細の形態に規定はなく、紙でも電子データでも問題はありません。以前は、給料袋を手渡されるのが当たり前の時代でした。近年は、給与明細の電子化・Web化が進んでおり、ネット経由で給与明細を発行する会社も増えています(参考:便利なの?給与明細書のWeb明細)。企業は紙や封筒にかかるお金を節約でき、経理担当者は手間を省くことが可能です。なお、会社には給与明細を保管する義務はありません。しかし、実際に従業員に支払った給与の金額を示す重要なデータであるため、後のトラブルなどに備えて一定期間は保管しておくのが望ましいと言えます。

給与明細まとめ

給与明細とは、給与の支払いにあたって、給与計算の根拠を示した通知書です。給与明細には、「勤怠項目」「支給項目」「控除項目」「差引支給額」が記載されています。

給与明細を作成する際は、従業員からの信頼を損なわないために総支給額に間違いがないかなどを確認することが大切です。また、作業をスムーズに進めるために、給与計算ソフトの利用も検討しましょう。