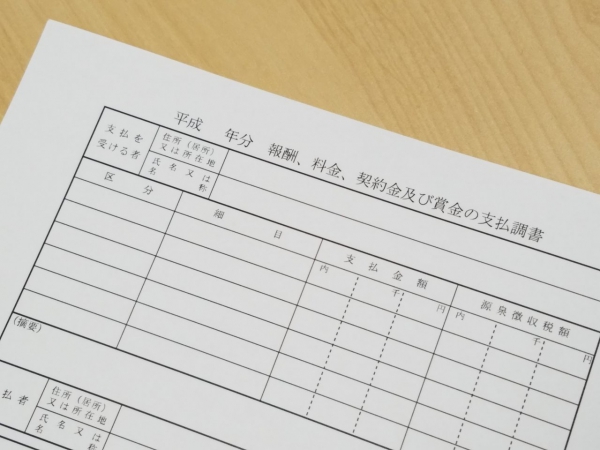

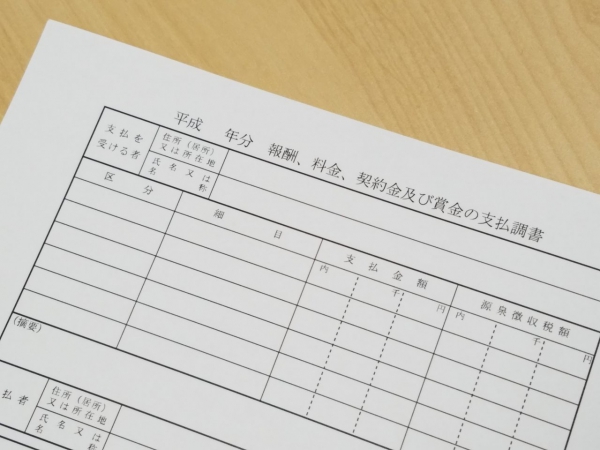

報酬、料金、契約金及び賞金の支払調書

この記事は、株式会社フリーウェイジャパンが制作しています。当社は、従業員5人まで永久無料の給与計算ソフト「フリーウェイ給与計算」を提供しています。フリーウェイ給与計算はクラウド給与計算で、WindowsでもMacでも利用できます。ご興味があれば、ぜひ利用してみてください。詳しくは、こちら↓

(c) 2017 freewayjapan Co., Ltd.

この記事は、株式会社フリーウェイジャパンが制作しています。当社は、従業員5人まで永久無料の給与計算ソフト「フリーウェイ給与計算」を提供しています。フリーウェイ給与計算はクラウド給与計算で、WindowsでもMacでも利用できます。ご興味があれば、ぜひ利用してみてください。詳しくは、こちら↓

(c) 2017 freewayjapan Co., Ltd.

「報酬、料金、契約金及び賞金の支払調書」とは、会社がよく使用する法定調書の1つです。所得税法の規定により、会社、および個人事業主は、一定の金額を超える報酬、料金等の支払いについて「報酬、料金、契約金及び賞金の支払調書」を作成し、税務署へ提出する義務があります。また、義務ではありませんが、支払先の方へも同支払調書を交付するのが一般的です。※2020年12月10日に更新

目次

「報酬、料金、契約金及び賞金の支払調書」の対象になる支払い

主に、専門の業務を依頼した個人事業主(フリーランスの方)への報酬や料金の支払いで、その年中に同一の方へ支払った金額の合計が一定の額を超えるものが対象です。例えば、「報酬、料金、契約金及び賞金の支払調書」の対象になる支払いには以下のものがあります。

※上記のほか、所得税法第204条第1項、第174条第10号、および租税特別措置法第41条の20に規定されている報酬、料金、契約金、賞金が対象です。

なお、法人に支払う報酬、料金等でも、一定の額を超えるものについては「報酬、料金、契約金及び賞金の支払調書」を作成し、税務署へ提出します。

「報酬、料金、契約金及び賞金の支払調書」の提出

原則、支払いをした年の翌年1月31日までに、法定調書合計表に添付して税務署へ提出します。

記載事項

「報酬、料金、契約金及び賞金の支払調書」には、区分・細目・支払金額・源泉徴収税額、支払者および支払いを受ける者の住所・氏名などを記載します。

マイナンバーの記載

税務署へ提出する「報酬、料金、契約金及び賞金の支払調書」には、原則、支払いを受ける方、および支払いをする方の個人番号(マイナンバー)または法人番号の記載が必要です。なお、支払いを受ける方に交付するものには、個人情報保護のため、マイナンバーを記載しませんので注意しましょう。

支払いを受ける方が「個人」の場合は、ご本人へマイナンバーの提供を依頼します。「法人」の場合は、国税庁 法人番号公表サイトで法人番号を調べることができます。

非居住者の方へ報酬、料金等の支払いをした場合

非居住者の方(日本国内に居住していない方など)に報酬、料金等を支払った場合は、「非居住者等に支払われる給与、報酬、年金及び賞金の支払調書」を作成し、税務署へ提出します。

まとめ

「報酬、料金、契約金及び賞金の支払調書」について紹介しました。対象になる支払いは複数ありますが、おそらく多いのが「弁護士や税理士など士業の方へ支払った報酬で、5万円を超えるもの」でしょう。また、対象になるか支払いか否かの基準には◯万円超え、という金額の条件があります。この金額は消費税込みで判断しますが、支払先からの請求書等に、報酬等の金額と消費税が明確に分けて書いてあれば、消費税抜きで考えてよいそうです。請求書等をよく確認しましょう。

※参照:国税庁「消費税等が含まれている場合の提出範囲の金額基準及び記載方法」